WEEX 唯客交易所行情显示,比特币价格时隔 20 个月再次站上40,000 美元,以太坊也于今日凌晨站上 2,200 美元,创 2022 年 5 月以来新高。

经纪商 Bernstein 在上周的一份研究报告中直言:加密货币的基本面从未如此美好。并表示,比特币预计将成为一种全球宏观政治资产,市值将超过 3 万亿美元,到 2025 年中期将翻两番。

Bernstein 列出的“美好”的基本面包括:① 70% 的流通量在过去一年中尚未进行交易(投资者惜售);② 明年的比特币减半。Bernstein 称,按目前价格计算,预计减半后将把矿工每月的抛售压力从约 10 亿美元减少至不到 5 亿美元(矿工惜售);③ 比特币 ETF 预期。Bernstein 在报道中写道:“随着 SEC 继续处理领先资产管理公司的申请,美国比特币 ETF 有望于 2024 年初获得批准。”

无独有偶,渣打银行 (Standard Chartered Bank) 也于上周预测,到 2024 年底,比特币仍有望达到 10 万美元。该银行表示,美国现货比特币 ETF 的推出早于预期可能是关键催化剂,“我们认为,一些 BTC 和 ETH 现货 ETF 将在 2024 年第一季度获得批准,为机构投资铺平道路”。渣打银行本次预测属于重申,其最初在今年 4 月份做出了 BTC 10 万美元的预测。

上述 Bernstein、渣打银行的报告均为中长期分析,而在短期之内,加密货币的基本面同样利好不断:① 资管公司多头头寸创有记录以来新高;② SEC 与比特币 ETF 申请机构密集沟通,ETF 呼之欲出;③ 比特币算力再创新高。以下通过 NYDIG 比特币周报详细阐述,由 WEEX 唯客交易所编译。

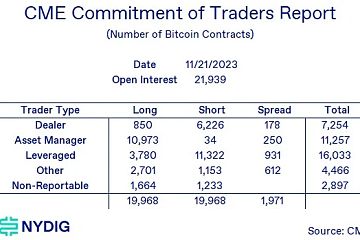

CME 交易者承诺报告是 CME 发布的每周报告,包含有关交易者定位和投资情绪的大量信息。最新报告重点介绍了有关资产管理公司、对冲基金和 CTA(商品交易顾问)的一些重要信息。

第一个重要的观察结果是,资产管理公司的多头头寸,这是有记录以来最大的。资产管理公司主要包括基于期货的 ETF,其中最大的是 ProShares 比特币策略 ETF (BITO)。这并不是 ETF 经理主动表达的投资观点,而是投资者对这些 ETF 需求的表达,他们在公开市场上购买股票,从而购买基础比特币期货。请注意,该交易者类型实际上不存在空头头寸。

第二个重要的观察结果是交易者在杠杆类别中的定位,我们将其视为对冲基金和 CTA。多头未平仓头寸可能以 CTA 为代表,它采用趋势跟踪策略。在贝莱德 ETF 备案后,这一数字于 6 月 27 日达到峰值,达到 6,145 份合约。尽管杠杆类别多头未平仓合约远低于高点,但与历史标准相比仍然较高。

杠杆类交易者的空方可能以从事基差交易的对冲基金为代表,他们做空期货,其交易价格高于现货,并做多现货作为对冲。尽管基差较我们几周前看到的高点已经大幅回升,但与历史水平相比仍处于较高水平,从而形成了健康的空头头寸。

过去两周,ETF 方面发生了一系列的幕后活动。尽管 SEC 尚未批准或拒绝现货 ETF,但有迹象表明,最终决定即将到来。

在高层,SEC 正在继续与一些发行人就其 ETF 的机制以及注册声明中披露的细节进行对话。争论的焦点似乎是股票创建和赎回功能,大多数发行人在其注册声明中都有“实物”(in-kind)方式,但灰度有额外的“现金”(cash)方式。

上周,我们看到比特币 ETF 应用程序的大量更新。富兰克林比特币 ETF 更新了招股说明书,除了现有的实物方式外,还纳入了现金式式。在遭到机构工作人员的反对后,贝莱德为 iShares 比特币信托提出了更新的实物赎回方式。

我们还看到 Franklin 比特币 ETF 以及 Hashdex 比特币 ETF 转换申请的决定延迟。这些延迟远远早于下一个截止日期(2024 年 1 月 1 日)。鉴于这些延迟,还启动了为期 35 天的公众评论和反驳流程,使得 SEC 的最终决定日期可能会晚于该日期,也就是最终决定的最后几天,响应窗口期为 1 月 8 日 - 10 日。

正如期权市场所暗示的那样,金融市场也反映了这种可能性。Deribit 平价期权交易的远期波动率显示,12 月到期的期权 (48.1%) 与 1 月到期的期权 (63.7%) 相比显着跃升。如果将观察到的 1 月份远期波动率溢价分配给单日事件(例如 ETF 决策),则隐含的单日现货价格变动接近 12.5%。

比特币的算力继续创新高,突破 490 EH/s,今年迄今增长超过 100%。

在今年各大矿池哈希率大幅增加的背景下,AntPool 已经取代 Foundry USA,成为最大的比特币矿池。根据 Luxor 的数据,过去 7 天,AntPool 占开采区块的 28%,而 Foundry USA 占开采区块的 27%。年初,Foundry USA 占网络算力的 32%,AntPool 约为 20%。

虽然社交媒体炮制了一些涉及 ETF 的荒诞理论,但实际情况是,纯粹而简单的经济学一直在推动哈希率的增加。目前,最新一代比特大陆 S21(200 Th – 17.5 J/Th/s)的盈亏平衡价(假设 0.05 kWh 电力和 2% 的矿池费用)为 11,600 美元。虽然这些新挖出的比特币可能尚未广泛流通,但 S19 XP(140 Th – 21.5 J/Th/s)的盈亏平衡点约为 14,200 美元。即使是 2019 年 12 月推出的 S17+(72 Th/s – 40 J/Th/s),按当前价格也能实现盈利(盈亏平衡点为 26500 美元)。

我们在此提醒投资者,是比特币的价格决定了网络哈希率,而不是相反。这一点也是对比特币最长期的误解之一,它可以追溯到比特币在 Bitcoin Talk 留言板上定价的第一种方式——生产比特币的电力成本,这一想法已在学术文献中得到证实。但我们建议大家忘掉基于这种错误信念的估值方法。

上一篇:实现链上隐私的不同方法